2025年泰國稅務新規全面更新,對於外國居民及長期簽證持有人均產生深遠影響。從稅務居民的定義到個人所得稅的納稅範圍,甚至免稅額與抵扣項目,泰國稅法的每一項新變化都關係著在泰生活與工作的個人與企業。本文將詳細解讀2025年泰國最新稅務規定,包括稅務居民的全球收入申報要求、各類簽證持有人的特定稅務待遇,以及避免雙重課稅協定(DTA)的應用方式,助您輕鬆掌握泰國稅務合規的核心要點。以下是詳細的稅務信息說明:

1. 泰國稅務居民定義與納稅範圍

泰國稅務局於 2023 年 9 月 15 日發布的第 Por.161/2023 號指令( Orders No. Por.161/2566 and No. Por.162/2566)指出,自 2024 年 1 月 1 日起,對於泰國稅務居民從境外因就業、業務或財產所得的收入,無論何時匯入泰國,均需繳納個人所得稅。此前的規定僅要求對於在同一納稅年度內匯入泰國的境外收入繳稅。

根據新指令,凡於一個日曆年度內在泰國居住累計滿 180 天或以上的個人,將被認定為泰國稅務居民。這些個人需根據泰國法律對其全球收入進行申報並繳納稅款。

相關說明可參見以下個案例子:

案例 1:王女士的全年居住情況

王女士於2024年1月5日入境泰國,並於12月28日離境,期間未曾出國。她全年在泰國居住了358天,遠超180天的標準,因此王女士在2024年度被視為泰國稅務居民,需對全球收入進行申報。

案例 2:李先生的分段停留

李先生於2024年3月1日至6月15日首次進入泰國,停留106天;其後於9月1日至12月20日再次返回泰國,停留111天,全年總計217天。由於其在2024年度內累計居住時間超過180天,李先生將被歸類為泰國稅務居民,全球收入需依法納稅。

案例 3:陳小姐的短期停留

陳小姐在2024年分兩次短期訪問泰國,分別於4月1日至5月30日(60天)和11月1日至12月15日(45天),全年共計105天。由於其累計居住時間未達180天,陳小姐不屬於泰國稅務居民,只需對來源於泰國的收入繳納稅款。

例外情況:

某些情況下的境外收入可享受特殊處理:

若該收入已在來源國繳納稅款,可根據避免雙重課稅協定(DTA)申請稅收抵免。

某些符合條件的收入,例如: 不超過20,000,000泰銖的遺產或生活津貼,可能獲得免稅資格。

注意事宜: 現時泰國稅務局正進一步針對收入是否匯入泰國進一步修改法例,未來很大機會出現,即使並未匯入泰國,只要是確認是稅務居民身份均需要納稅。

想第一時間獲得消息,立即Like我們 Facebook 。

2. 長期簽證持有人之納稅要求

根據泰國最新的稅務規定,不同長期簽證持有人的納稅要求如下:

O-A退休簽證、泰國精英簽及目的地泰國簽證(DTV)持有人:

如果在一個日曆年內在泰國停留超過180天,將被視為泰國稅務居民。

作為稅務居民,從2024年1月1日起匯入泰國的境外收入需要納稅。

未匯入泰國的境外收入不需納稅。

長期居留簽證(LTR)持有人:

高技能專業人士:適用 17% 優惠稅率 的個人所得稅(適用於部分行業,如科技、醫療和科學領域)。

其他LTR簽證持有人:

富裕全球公民、富裕退休人士 和 遠程工作專業人士 的 境外收入可免稅,前提是收入未在泰國匯入。

3.泰國稅法對收入定義

泰國稅法將應稅收入分為八大類,具體包括:

工資與薪金收入:包括勞動合同的基本薪金及獎金等。

服務費與代理費:如諮詢費、仲介費。

特許權使用費:涉及專利、版權、商標等。

利息與股息收入:銀行存款利息和股息。

租金收入:來自不動產或動產租賃的收入。

專業服務收入:如律師、醫生等專業工作收入。

承包收入:涉及合同工程或項目的收入。

商業與其他收入:如業務經營所得、股權轉讓收入等。

4. 個人所得稅稅率

2025年採用 累進稅率,具體稅率如下:

收入範圍(泰銖) 稅率

0 – 150,000 免稅

150,001 – 300,000 5%

300,001 – 500,000 10%

500,001 – 750,000 15%

750,001 – 1,000,000 20%

1,000,001 – 2,000,000 25%

2,000,001 – 5,000,000 30%

5,000,000以上 35%

5. 外國在泰國報稅流程與方法

報稅時間:

紙本申報:每年3月31日前

線上申報:每年4月8日前

報稅方式:

1.線下申報

在曼谷居住的納稅人可到曼谷30個地區稅務局分局或區級稅務分局申報

外府居民則到府級或區級稅務局分局申報

使用P.N.D. 90或P.N.D. 91申報表

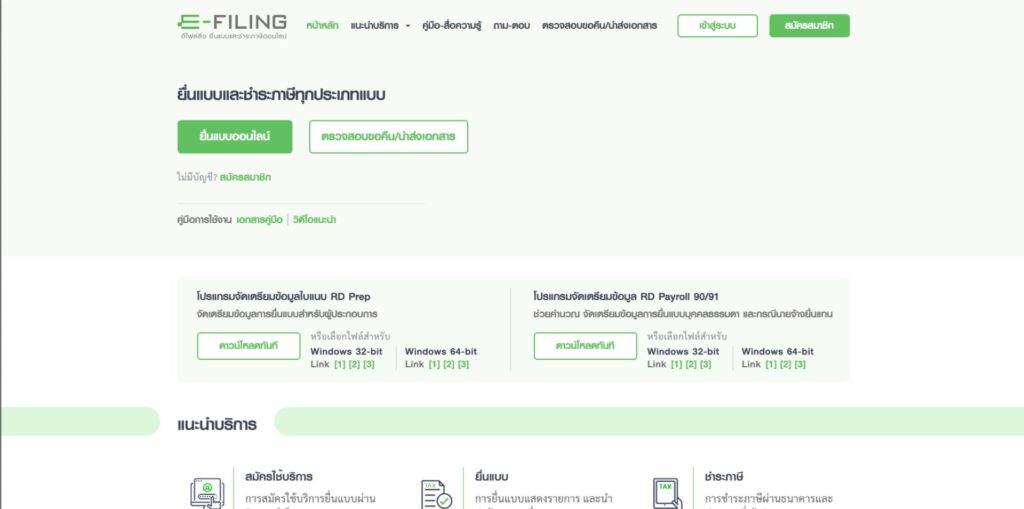

2.線上申報

登錄稅務局網站 www.rd.go.th 或使用RD smart手機應用程式

選擇P.N.D. 90或P.N.D. 91申報服務

首次使用需註冊帳號

輸入收入、扣除項目等詳細資訊

確認資料並提交,系統會自動計算應納稅額

注意事項:

外國人需在收入發生60天內申請稅務識別碼和納稅人身份卡

居住滿180天以上視為稅務居民,需就全球收入納稅

未滿180天僅就泰國境內收入納稅

可申請各種扣除額,如個人/配偶/子女免稅額、保險費、退休金等

建議使用線上申報,可延長申報期限並方便電子支付

6. 免稅額與抵扣項目

外國人在泰國也享有類似的免稅額與抵扣項目。根據泰國稅法,主要的免稅額和抵扣項目包括:

個人免稅額和家庭抵扣:

個人免稅額:每人60,000泰銖

配偶免稅額(如配偶無收入):60,000泰銖

子女抵扣:每名子女30,000泰銖

2018年後出生的第二名及以後子女:每名60,000泰銖

保險相關抵扣:

人壽保險費抵扣:最高100,000泰銖

健康保險費抵扣:最高25,000泰銖

退休和儲蓄相關抵扣:

退休互惠基金(RMF)供款:不超過應稅收入的30%,最高500,000泰銖

超級儲蓄基金(SSF)投資:不超過應稅收入的30%,最高200,000泰銖

公積金(PVD)供款:不超過收入的15%,最高500,000泰銖

其他抵扣項目:

房貸利息抵扣:最高100,000泰銖

社會保障基金供款:實際繳納金額

慈善捐款:不超過扣除標準扣除額和免稅額後收入的10%

需要注意:某些抵扣項目有組合上限。例如,人壽保險和健康保險的總抵扣額不得超過100,000泰銖。此外,退休和儲蓄相關的總抵扣額也有500,000泰銖的上限。

這些免稅額和抵扣項目適用於在泰國的納稅居民,包括符合條件的外國人。然而,非居民可能只能就來源於泰國的收入享受這些優惠。

7. 避免雙重課稅協定 (DTAs)

泰國已與 61個國家和地區 簽署了 避免雙重課稅協定,包括:

香港-泰國DTA:

股息預提稅率:10%

利息和特許權使用費:15%

台灣-泰國DTA:

股息、利息、特許權使用費的預提稅率均為 10%

中國-泰國DTA:

股息預提稅率:15%(若持股25%以上則為 10%)

利息:10%

特許權使用費:15%

DTA優惠申請流程: 納稅人需提供 稅收居民證明 或其他相關文件以適用優惠稅率。如遇爭議,可通過 相互協商程序 (MAP) 解決。

雙重課稅協定 (DTAs)國家:

目前,泰國已與49個國家簽訂了雙重課稅協定:亞美尼亞、澳洲、奧地利、孟加拉、巴林、比利時、保加利亞、加拿大、中國、塞浦路斯、捷克共和國、丹麥、芬蘭、法國、德國、匈牙利、印度、印度尼西亞、以色列、義大利、日本、韓國、寮國、盧森堡、馬來西亞、茅利求斯、尼泊爾、荷蘭、紐西蘭、挪威、阿曼、巴基斯坦、菲律賓、波蘭、羅馬尼亞、新加坡、斯洛維尼亞、南非、西班牙、斯里蘭卡、瑞典、瑞士、土耳其、烏克蘭、阿拉伯聯合大公國、大不列顛及北愛爾蘭聯合王國、美利堅合眾國、烏茲別克和越南。