以下文章來源於TheAsianBanker,作者亞洲銀行家

亞洲銀行家於1996年在新加坡成立。作為亞太地區首屈一指的研究分析和金融數據資訊提供者,一直致力於為亞太金融服務行業提供發展策略相關的深度信息分析。

野村綜合研究所(Nomura Research Institute)首席經濟學家辜朝明(Richard Koo)討論了中國的房地產泡沫,並將其與1992年日本的經驗進行了比較。他還引用了1929年大蕭條期間美國的經歷。他分析了中日兩國房地產泡沫破裂的原因,以及政府財政刺激對避免經濟衰退的重要性。

中國人均國內生產總值(GDP)為12000美元,不再是成本最低的生產國。孟加拉國、菲律賓和印度尼西亞等國都在關注從中國離開的工廠。

日本房地產泡沫之後,辜先生寫作了廣為流傳的《大衰退 (The Holy Grail of Macroeconomics: Lessons from Japan’s Great Recession)》一書,並在該書中提出了著名的資產負債表衰退(balance sheet recession)的概念。辜先生近期完成了Pursued Economy一書,涵蓋了他近年來所關注的一些經濟問題。

大家好,我是辜朝明,在日本東京參與會議。我是日本野村綜合研究所首席經濟學家。我知道前面的演講嘉賓已經講了許多關於全球經濟的內容,涵蓋所有可能的增長預測。

在我的演講中,我想重點講兩個國家,即中國和日本或30年前的日本,因為我知道中國有許多人想知道隨著房地產泡沫的破裂,中國是否會重蹈日本的覆轍。我經歷了日本泡沫經濟和泡沫破裂後的整個時期,我自己也花了很多時間研究日本當時發生了什麼極其原因。所以我想在這場演講中和大家分享一下我的一些看法

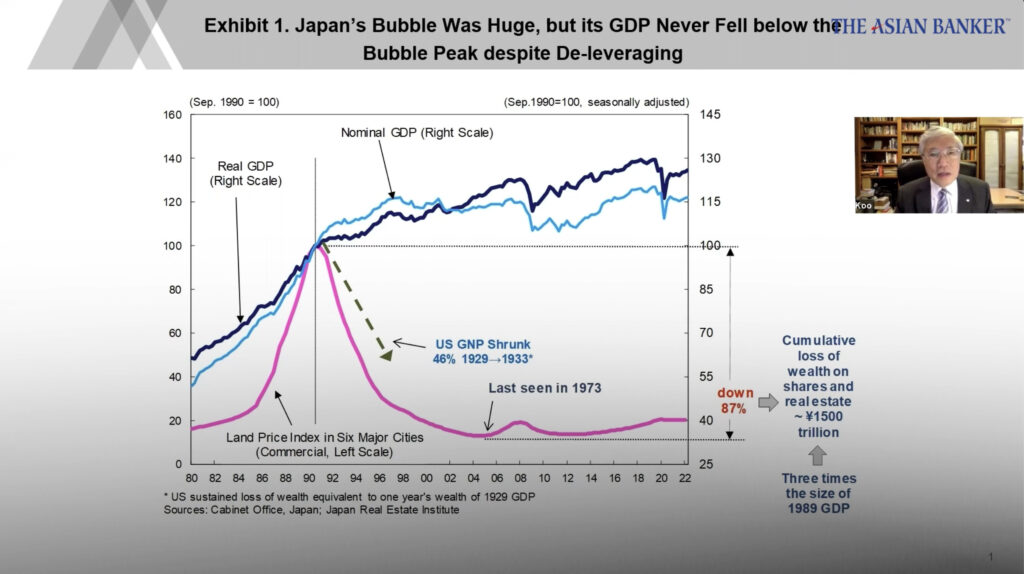

這份圖表顯示了日本當時的實際情況,國民生產總值(GDP)和日本商業房地產的起落。在日本泡沫經濟中,商業地產催生了泡沫。在中國,我認為是房價催生了泡沫。但在日本泡沫經濟中,商業地產催生了泡沫。大家能看到,它(紫色線)急劇上揚。這條紫色線在五年內上揚了約五倍。然後轟然暴跌,跌落到1973年的水平,從最高點下降了87%。想想這87%意味著什麼。不是東京或大阪的某個角落如此,而是整個日本。假設北京、上海、杭州、廣州、深圳等中國各地的房價都下降87%,你們認為中國經濟將會陷入怎樣的境地?

接下來看看日本當時的名義GDP和實際GDP的情況。 GDP增長急劇放緩,但實際上從未跌至泡沫時期的最高點以下,總是在最高點附近徘徊。這是因為日本政府介入並支持經濟,即使在資產價格暴跌後,私營部門出現了巨大的資產負債表問題,負債問題懸而未決,全都陷入了困境。

這裡還有一條細線顯示了大蕭條時期美國GDP的變化。大蕭條也屬於這一類型的衰退。由於所發生的情況,比如價格,美國當時損失了相當於1929年一年GDP的財富,高達GDP的46%。日本在大蕭條時期損失的財富是美國的三倍,因為日本損失的財富相當於三年的1989年GDP。但是日本的GDP跌幅從未達到46%,實際上小於這個值。所以我想闡述一下這點是如何做到的

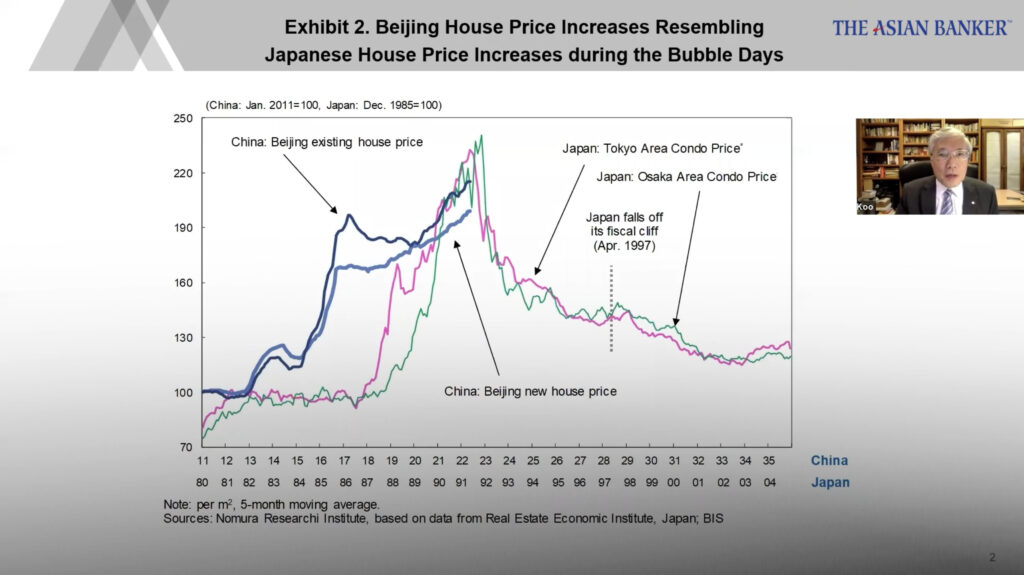

但如果我把這種情況與中國目前的情況相比較,這份圖表就顯示了當時東京和大阪的房價變化和北京近期的房價變化。即使曲線走勢略有不同,但中國房價的上漲趨勢接近日本曾經的房價走勢。即使我們沒有充分的數據預測中國房價如何下跌,因為我知道如果售價太低,有些交易實際上是被政府制止的。但就泡沫的規模而言,它越來越接近日本30年前的情況。

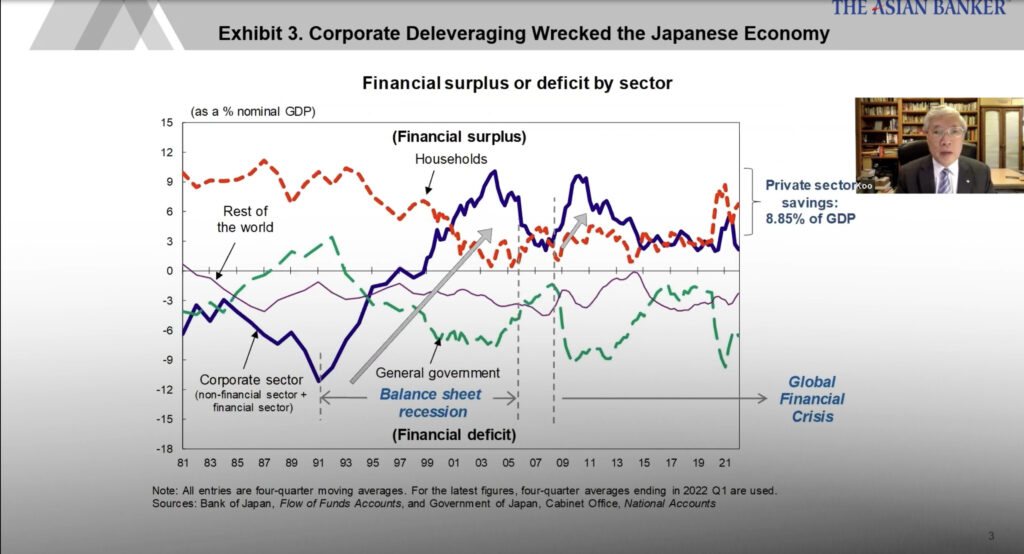

圖表的這部分說明了日本的GDP從未跌至泡沫最高點以下的原因。現在我來說明一下這份圖表的構成。這裡有四條線,即企業線、家庭線、政府線和世界其它國家/地區線。如果將這四條線求和,結果應該為零。求和時以橫線為零。大於零的數值表示民眾存款,即財政結餘。而小於零的數值表示民眾借款,即財政赤字。正如我前面說的,這四條線的求和結果應為零。從這點來看,大家會注意到,正是日本公司在泡沫時期大舉借貸,也就是這條深藍色線。他們的負債高達GDP的12%,瘋狂地投資於各種資產。然後,當泡沫破裂時,大家會看到這條藍色線急劇上揚,這意味著他們在減少借款。到1999年,這條線實際上還大於零。而大於零意味著整個企業部門都在償還債務和儲蓄資金,而非借款。我們都被告知,家庭應該存款,企業應該借款。但我們遇到的情況是家庭和企業實際上都在儲蓄。

到2003年,企業的存款額超過了家庭,所以最大的存款人是企業,不再是家庭。這就是一個大問題了,因為在國民經濟中,有人存錢,就得有人借錢,經濟才能正常運行。通常情況下,借助利率調整就能做到這點。但日本的情況是,在1997年之後,企業和家庭都在存款,當時利率為零。這樣一來,為了讓經濟正常運行,只能讓政府去借款。大家可以看到這條綠色線,政府的做法與企業相反,從而阻止日本的GDP下滑。因此,在發生此類經濟衰退時,最重要的舉措就是財政刺激,即政府借款和支出。因為如果不這樣做,就會發生前面大家看到的情況,那就是1929年泡沫破裂後,美國GDP下滑了46%。

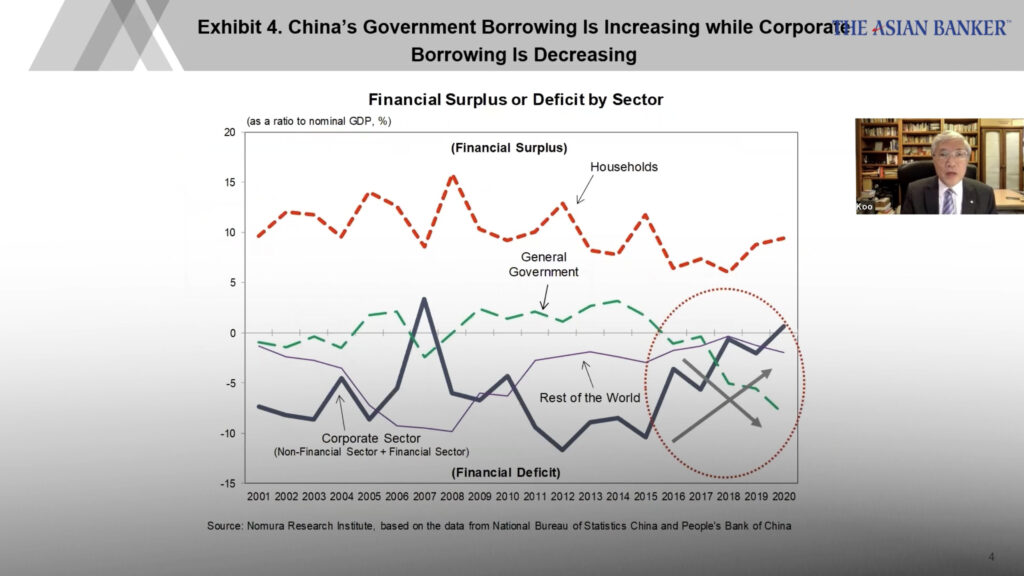

現在,中國是怎樣的情況?這項分析來自中國的資金流動數據。我注意到,自大約2015年以來,中國的企業一直在大幅減少貸款,早在泡沫破裂之前。所以當泡沫持續存在時,中國的企業在減少貸款。如果企業在減少貸款,但家庭部門仍在存款,經濟就會崩潰。然而那時候中國政府,也就是這條綠色線,早在泡沫破裂前就一直在貸款來抵消企業這麼做所帶來的影響。 2020年情況加劇。 2021年也是如此。到了2022年,數據有可能進一步拉開差距。中國的企業很有可能進一步減少貸款,到現在可能成為擁有最高儲蓄淨額的部門。這意味著中國政府必須貸更多的款來抵消由此產生的通脹緊縮影響。

在日本,當泡沫破裂時,沒有人知道我“資產負債表衰退”這個概念。我在1997年左右提出了這個概念。現在廣為人知。但在1990年,沒有人知道這種資產負債表衰退的過程,即一旦泡沫破裂,房價崩盤,負債仍在,所有人都開始償還債務,以此來修復自己的資產負債表。對家庭和公司來說,修復資產負債表是正確的做法。但是當所有人同時這樣做時,就沒有人去借款了。沒有人去借家庭和公司的存款,經濟就會崩潰。在我開始談論這一點之前,經濟學課本從來沒有闡述過這一觀點。日本浪費了很多時間談論結構性改革,實施更多貨幣刺激政策。這種情況持續了七八年,他們才醒悟過來,“天啊,我們確實需要財政刺激”。

從中國的情況來說,我知道很多人非常了解資產負債表衰退。這是我很多年前寫的一本書。很多人現在都還在讀這本書。我猜中國政府將快速實施財政刺激政策,確保衰退不會持續過長時間。然而,私營部門真正修復資產負債表還需要很長時間。在此期間,政府必須持續財政刺激政策,以確保經濟不會陷入通縮螺旋。

從這個意義上說,因為中國政府可能意識到了資產負債表衰退這個概念,並且知道如何修復,如何阻止,這對中國來說是件好事。但遺憾的是,並非事事皆對中國有利。

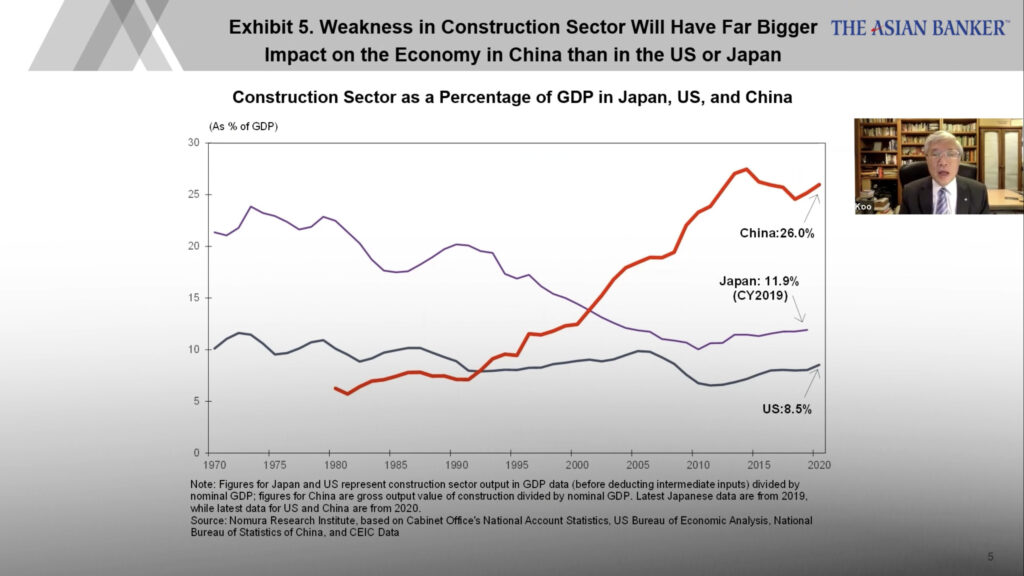

這裡顯示了中國建築業相對於日本和美國的份額佔比區別。為什麼這點很重要?當日本經濟泡沫在1990年破裂時,它是一個真正的泡沫。那時幾乎沒有什麼施工項目。所以無論房地產價格如何飆升,又如何崩盤,這段時期的建築業並沒有太多好轉。大家看一下這張圖表,當時,也就是在1990年前後,正如大家看到的,建築業有所增長,但無足輕重。當時日本的建築業約佔日本GDP的20%。然而,看看中國,在泡沫破裂前,建築業增長了多少,堪稱急劇增長。實際上,這對民生和經濟都是好事。因為重要的不是土地問題,而是建築面積。事實上,中國的經濟泡沫,如果大家這樣叫的話,伴隨著建築業的騰飛。我認為這是好事而非壞事,因為建築面積越大,人們的居住空間越多,這是造福中國民生的事。因此,當我看到這段時期建築施工如火如荼地展開,我深受鼓舞。這點與日本不同。當時日本房價飆升,人人瘋狂,而房價暴跌時,人們負債離場,一無所有。然而,中國建築業目前面臨巨大困境,許多工地停工,這意味著中國的GDP會受到影響。日本的GDP之所以從未受到影響,是因為日本的GDP當時並不完全依賴於建築業,而中國的GDP或經濟活動在很大程度上依賴於建築業。到目前為止,中國26%的GDP實際上是建築業創造的。因此,當建築業開始衰落時,我擔心它會對GDP產生影響,而這種影響不同於它對日本產生的影響。日本當時面臨的只是資產負債表衰退這個問題,而中國現在同時面臨資產負債表衰退和建築業疲軟兩個問題。如果我是中國的官員,並且負責中國的經濟政策,我會確保私營部門建築開發商已經啟動的所有建設項目都會在政府的財政幫助下竣工。我認為這是短期內利用財政政策的最佳和最高效的方式,因為這些建設項目只需小小的幫助就能重新啟動,從而防止中國GDP下滑。而且最後還有那麼多的建築面積可供中國人民居住。我對建築業的分析就說到這裡。

然而,還有些問題日本人民從未擔心過,卻困擾著中國人民。我在這裡列出了日本在1990年面臨的挑戰和中國在2022年可能面臨的挑戰。當然,日本的泡沫是巨大的。在泡沫破裂後,日本經歷了近15年的嚴重的資產負債表衰退。本來可以不用持續15年的,如果當時日本政府知道怎麼做的話,但是當時沒人知道如何應對這種資產負債表衰退,因為從來沒有經濟學教科書裡出現。所以日本浪費了很多時間,差不多十年,很晚才醒悟過來。

同時,日本還面臨與美國的貿易摩擦問題。僅日本一國就約占美國貿易逆差的60%。我的意思是,中國目前約占美國貿易逆差的35%,其它國家和地區約佔65%。而當時的日本,僅它一國就約占美國貿易逆差的60%,自然會摩擦不斷。但沒有什麼比得上特朗普掌舵美國後我們現在面臨的貿易戰。綜上,當時日本面臨這兩個問題。

但就中國而言,正如我前面所說的,我們需要解決資產負債表衰退和建築業衰退這兩個問題。而這兩個問題都可以通過財政刺激得到解決。如果財政刺激可用於幫助完成私營部門的所有項目,則是一石二鳥之舉,可同時解決兩個衰退問題。然而,中國還面臨與西方國家的地緣政治摩擦。今後這種情況可能會很糟糕,尤其是隨著在烏克蘭爆發緊張局勢等。中國還面臨人口減少的問題。我們所有人都認為,而且我敢肯定很多中國人也認為,中國的人口可能在大約2030年後開始減少。我用這點來做我的經濟預測。不過我們所有人都發現,中國人口在去年可能已經達到頂峰。今年已經開始在減少了。如果事實如此,中國將同時面臨資產負債表衰退和人口減少這兩個問題。

在日本,人口減少是在泡沫破裂19年後才發生的。日本泡沫於1990年破裂,而人口減少實際上從2009年開始,中間間隔了19年。而在中國,這兩件事同時發生。

我們需要注意的另一點是中等收入陷阱這個概念。我相信許多中國經濟學家都充分意識到了這一點。也就是說,如果一個國家/地區是世界上成本最低的製造國,就會開始吸引世界各地的工廠入駐。但一旦它不再是成本最低的製造國,其它國家/地區的工資更低,這些工廠就會開始搬遷到成本更低的國家/地區。這會導致對該國的投資放緩,從而導致經濟增長放緩。多年來中國曾是成本最低的製造國。所以它能吸引許多來自世界各地的工廠。但現在,中國的人均GDP將近12,000美元,它不再是成本最低的製造國。東南亞有許多國家,比如菲律賓、孟加拉、印度尼西亞,他們歡迎來自中國的工廠。因此,許多在中國面臨高更高工資的中國工廠、中國公司和外國公司可能在這種誘惑的驅使下將工廠搬到國外。一旦發生這種情況,對中國的投資就會減少,中國的增長就會放緩。恐怕沒有幾個國家能躲避中等收入陷阱。只有極少數國家/地區可以做到,比如台灣、日本、韓國和新加坡等。大多數國家/地區則會深陷中等收入陷阱。這是一個巨大的挑戰。政策制定者必須使該國不斷充滿吸引力,才能讓國內外企業繼續在該國投資。這是一個不小的挑戰。

但儘管面臨這一挑戰,我們仍然看到房地產、IT和教育部門等行業存在監管不確定性。我認為作用不大,尤其當一個國家陷入中等收入陷阱時。所有這些問題相互作用,導致情況更加糟糕。例如,與西方國家的地緣政治摩擦可能會讓人們思考真的想把工廠留在中國嗎?我們是否應該把工廠搬到別的地方?加上考慮到中等收入陷阱,如果孟加拉國或菲律賓的工資比較低,有些工廠可能真得開始搬到這些地方,從而導致經濟增長放緩。至於人口減少,我想說的是,很多人把日本人口減少當作一個大問題,我可以向大家保證,它本身不是最大的問題。如果大家看一下日本的實際就業人數,就會發現日本就業人數一直很高。因此,即使人口一直在減少,就業人數達到歷史最高水平。雖然由於新冠肺炎疫情,就業人數有所減少,但基本上保持在較高水平。因此,人口減少本身並不會損害經濟。然而,人口正在減少的這種心態降低了人們在該國投資的動機,因為他們假設市場會增長,但沒有增長那麼快,所以阻礙了投資。

因此,中國正在面臨的所有這些問題都加劇了資產負債表衰退這個問題。我相信中國政策制定者能解決資產負債表衰退和建築業衰退這兩個問題。但另一個日本30年前無需面對的問題,可能是中國政策制定者未來面臨的一大挑戰。我希望中國的政策制定者非常嚴肅地對待這些問題並採取適當的措施,因為中國放慢腳步還為時過早。我的意思是,中國人民仍然願意辛勤工作,中國學生仍然如此努力地學習。因此,中國仍有巨大的潛力。但如果中國沒有解決我在這裡提到的問題,以我愚見,經濟就會放緩。我提到這些問題在我的新書Pursued Economy中有所涉及。這本書在大約三週前出版了。我希望中文版會在不久之後出版。沒錯,中國可能正在面臨資產負債表衰退,但我認為中國能處理好,尤其是通過強有力的財政刺激措施。但是中國不得不面對的其它因素並不簡單。我希望政策制定者會謹慎、徹底地解決這些問題。謝謝